Quoi?

-

Kastickets van een geregistreerd kassasysteem

Kasticket ongeacht de aard van de handelingen

Kasticket ongeacht de hoedanigheid van de klant

Tijdstip van uitreiking van het kasticket:

- Eerste optionele afwijkende regeling voor tijdstip van uitreiking

- Tweede optionele afwijkende regeling voor het tijdstip van uitreiking voor de cateringhandelingen en traiteurdiensten B2B-en B2G

Bijzondere regels opeisbaarheid:

- Particuliere klanten: incasseringsprincipe

- Ontvangst van een voorschot

- Opmerking: btw-tarief voorschot

Verschil met rekening of ontvangstbewijs

Technische opstelling van een geregistreerd kassasysteem

Kastickets van een geregistreerd kassasysteem

Van zodra de drempel van 25.000 euro overschreden wordt, is de belastingplichtige verplicht kastickets uit te reiken met behulp van een geregistreerd kassasysteem, volgens onderstaande toelichtingen. Voor een uitgebreide technische toelichting van het geregistreerde kassasysteem en het koninklijk besluit van 30.12.2009 ter bepaling van de definitie en de voorwaarden waaraan een geregistreerd kassasysteem in de horecasector moet voldoen, wordt verwezen naar de circulaire AAFisc nr. 33/2016 (nr. E.T. 124.747) dd. 08.11.2016.

Het kasticket dient minimum de volgende vermeldingen te bevatten (z. artikel 2, 4° van het koninklijk besluit van 30.12.2009 en in functie van de berekening van de controlegegevens door de controlemodule, zoals bepaald in artikel 2, 7°,van dat koninklijk besluit van 30.12.2009):

- de volledige benaming 'BTW-KASTICKET';

- de identificatie van de belastingplichtige, door vermelding van zijn naam of maatschappelijke benaming, zijn adres en zijn in artikel 50 van het Btw-Wetboek bedoeld identificatienummer;

- de datum en het uur van de uitreiking van het Btw-kasticket (door het kassasysteem gegenereerd; doorlopend ticketnummer uit een ononderbroken reeks (door het kassasysteem gegenereerd);

- de identificatie van de gebruiker (op zodanige wijze dat deze binnen de onderneming identificeerbaar is);

- geregistreerde handelingen (PLU-omschrijving, aantal, verschuldigde prijs en verwijzing naar erop toepasselijk btw-tarief), waarbij eveneens de corrigerende handelingen (annulaties, correcties, …) worden bedoeld, die niet in een afzonderlijk ticket zijn opgenomen;

- het totaal verschuldigde ticketbedrag, inclusief btw

- maatstaf van heffing per toepasselijk btw-tarief;

- het bedrag van de verschuldigde btw;

- de korting en teruggegeven bedragen;

- identificatie van de kassa, indien de belastingplichtige gebruik maakt van meerdere kassa’s;

- de laatste acht (8) karakters van het algoritme dat door het kassasysteem wordt aangemaakt op basis van alle PLU-gegevens op het ticket (PLU-omschrijving, aantal, verschuldigde prijs en verwijzing naar erop toepasselijk btw-tarief);

- de controlegegevens aangemaakt en doorgestuurd door de controlemodule;

- de identificatie van het kassasysteem met het productienummer, samen met de vermelding van het versienummer van de erop geïnstalleerde kassasoftware.

Wat betreft de identificatie van de belastingplichtige leverancier of dienstverrichter, wordt toegestaan dat het adres van de inrichting wordt vermeld op het kasticket, in plaats van het domicilie of de maatschappelijke zetel van de belastingplichtige, op voorwaarde dat zowel de benaming, als het btw-nummer correct vermeld worden op het kasticket.

Het kasticket vermeldt eveneens de gebruikelijke benaming en de prijs van de geleverde goederen en van de verstrekte diensten. Deze gegevens zijn nodig om de handeling te determineren en om het tarief van de belasting vast te stellen. Zonder voldoende gedetailleerde vermelding van de verkochte artikelen kan ook de toepassing van een verlaagd btw-tarief niet verantwoord worden. Enkel in uitzonderlijke gevallen, bv. 100 verschillende flessen wijn, kan worden toegestaan dat de omschrijving van het artikel wordt veralgemeend, bv. naar 10 verschillende prijscategorieën voor de wijn.

Sommige geregistreerde kassasystemen zijn in de mogelijkheid een vereenvoudigd kasticket af te drukken. Het gaat met name om een kopie van het normale kasticket die echter geen gedetailleerde informatie weergeeft over de verstrekte dienst. Het vereenvoudigd kasticket wordt niet automatisch, maar op vraag van de klant afgedrukt en bevat een verwijzing naar het gedetailleerde kasticket. Er gaat altijd een gedetailleerd kasticket aan vooraf. De afdruk van een vereenvoudigd kasticket wordt ook onveranderlijk bewaard in de fiscale data module.

In tegenstelling tot de bepalingen voorzien in artikel 22, van het koninklijk besluit nr. 1, voorzien de bepalingen van artikel 21bis, van het koninklijk besluit nr. 1, niet dat het kasticket van een geregistreerd kassasysteem vervangen kan worden door een factuur, zelfs niet indien deze uitgereikt wordt op het tijdstip van de levering of op het tijdstip waarop de dienst wordt verricht. Onder bepaalde voorwaarden (zie punt 3.6.) kan een factuur worden aangemaakt met behulp van een geregistreerd kassasysteem, onder de vorm van een kasticket. Ook een dergelijke factuur kan nooit het 'btw-kasticket' van een geregistreerd kassasysteem vervangen.

Omgekeerd, kan de uitreiking van een kasticket van een geregistreerd kassasysteem, de belastingplichtige niet ontheffen van de verplichting tot het uitreiken van een factuur indien de dienst is verricht voor een belastingplichtige of een niet belastingplichtige rechtspersoon (artikel 53, § 2, van het Btw-Wetboek).

Kasticket ongeacht de aard van de handelingen

Er moet een kasticket van een geregistreerd kassasysteem uitgereikt worden voor alle handelingen die in de uitoefening van de economische activiteit worden verricht en die verband houden met het verstrekken van maaltijden en dranken, al dan niet verschaft bij de maaltijd, met inbegrip van alle verkopen van spijzen en dranken in de betrokken inrichting (art. 21bis, § 1, eerste lid, van het koninklijk besluit nr. 1).

Tevens wordt benadrukt dat het uitreiken aan de klant van het pro forma ticket dat kan aangemaakt worden door het geregistreerde kassasysteem niet voldoende is. De klant dient het btw-kasticket gegenereerd door het geregistreerde kassasysteem te ontvangen.

De aandacht wordt gevestigd op het feit dat het kasticket van een geregistreerd kassasysteem moet worden uitgereikt ongeacht de aard van de handeling (bijvoorbeeld: ook voor de levering van meeneemmaaltijden en voor het leveren of verschaffen van dranken buiten het kader van een maaltijd). Ook alle andere verkopen van spijzen en dranken in de betrokken inrichting worden beoogd (bijvoorbeeld: leveringen van brood in een bakkerij met verbruikszaal).

Bij overschrijding van de drempel van 25.000 euro aan restaurant- en cateringdiensten, met uitsluiting van het verschaffen van dranken, moet er voor de verhuur van tafels, stoelen, borden, glazen, personeel voor bediening en dergelijke meer waarvoor er een afzonderlijke prijs wordt aangerekend, enkel kastickets van een geregistreerd kassasysteem worden uitgereikt indien de verhuur verband houdt met een evenement waar de betrokken belastingplichtige ook restaurant- of cateringdiensten verricht.

Handelingen buiten de voedingssfeer worden niet beoogd door het geregistreerde kassasysteem. Het gaat hier onder meer om de verkoop van meubels, toegang tot wellness, casino, bowling, binnenspeeltuin, optredens of animatie, inkomgeld dancing,… Het is steeds toegestaan deze handelingen op vrijwillige basis op te nemen in het geregistreerde kassasysteem.

Hetzelfde geldt voor restaurant- en cateringdiensten die in het buitenland worden verricht, gezien de Belgische wetgeving niet van toepassing is op dergelijke handelingen. De buitenlandse handelingen mogen wel, op vrijwillige basis, worden opgenomen in het geregistreerde kassasysteem (ermee rekening houdend dat in de Belgische btw-aangifte, deze handelingen verricht in het buitenland duidelijk te onderscheiden moeten zijn van de handelingen verricht in België).

Er dient evenmin een ticket van het geregistreerde kassasysteem uitgereikt te worden voor de uitzonderlijk uitgaande handelingen zoals de verkoop van een bedrijfsmiddel.

Voorbeeld handelingen buiten de voedingssfeer

In één zelfde inrichting worden zowel wellness- als restaurantactiviteiten verricht. Indien er een geregistreerd kassasysteem in gebruik wordt genomen, moeten er geen kastickets worden uitgereikt voor de wellnessactiviteit, aangezien dit niet wordt beschouwd als verband houdend met het verstrekken van maaltijden en dranken.

Voorbeeld handelingen binnen de voedingssfeer

Een bakker verricht restaurantdiensten, doordat hij een verbruikssalon uitbaat en hij overschrijdt de drempel van 25.000 euro.

Er moeten kastickets met behulp van een geregistreerd kassasysteem worden uitgereikt zowel voor de verkopen in het verbruikssalon (restaurantdiensten), als voor de verkopen in de bakkerij (leveringen van voeding of dranken).

Voorbeeld feestzaal

Bij de uitbating van een feestzaal wordt de drempel van 25.000 euro aan restaurant- en cateringdiensten, met uitsluiting van het verschaffen van dranken, overschreden.

Het bedrag van de verhuur van de zaal moet enkel opgenomen worden op het kasticket van het geregistreerde kassasysteem, wanneer het gaat om een evenement waar de feestzaaluitbater restaurant- of cateringdiensten verschaft.

Voorbeeld meubelzaak

Binnen een meubelzaak wordt een cafetaria uitgebaat die de drempel van 25.000 euro aan verrichte restaurantdiensten, met uitsluiting van het verschaffen van dranken, overschrijdt.

Er moeten kastickets met behulp van een geregistreerd kassasysteem worden uitgereikt voor alle vanuit de cafetaria verrichtte handelingen die een verband houden met het verschaffen van maaltijden en dranken. Daarentegen moet geen enkel kasticket van een geregistreerd kassasysteem worden uitgereikt voor de verkoop van meubels.

Voorbeeld verkoop bedrijfsmiddel

Een horecaonderneming, die een geregistreerd kassasysteem gebruikt, heeft een bedrijfswagen in bezit. Wanneer beslist wordt de bedrijfswagen te verkopen, moet er voor deze uitgaande handeling geen kasticket van een geregistreerd kassasysteem worden uitgereikt.

Opgemerkt wordt dat de omzet uit deze verkoop niet wordt meegenomen in de berekening van de drempel.

Uitzondering niet-voedingswinkel

Indien in een niet-voedingswinkel (bijvoorbeeld een kledingzaak) een beperkt voedingsassortiment wordt aangeboden, dat door de aard van de producten en hun conditionering niet bedoeld zijn voor onmiddellijke consumptie, hoeft hiervoor geen ticket van een geregistreerd kassasysteem te worden uitgereikt, voor zover de verkoop van deze goederen niet wordt geregistreerd samen met handelingen waarvoor wel de verplichting bestaat een ticket van een geregistreerd kassasysteem uit te reiken.

Uitzondering supermarkt

In de praktijk komt het voor dat een supermarkt een ruimte voorziet voor verbruik ter plaatse van spijzen en dranken. De administratie aanvaardt dat het kasticket van het geregistreerd kassasysteem enkel voor de restaurant- en cateringdiensten moet uitgereikt worden. De verkopen, ook van spijzen en dranken, in het winkelgedeelte zelf hoeven niet opgenomen te worden in het geregistreerd kassasysteem, tenzij de restaurant- en cateringdiensten samen met de verkopen in de winkel worden afgerekend of het niet ongebruikelijk is dat de in de winkel aangekochte spijzen en dranken verbruikt worden in de verbruiksruimte.

Uitzondering automaten

De administratie aanvaardt dat de door middel van automaten verstrekte spijzen en dranken voor de toepassing van de btw-tarieven zonder onderscheid geacht worden het voorwerp uit te maken van een eenvoudige levering, ongeacht dus de plaats waar de automaten staan.

Deze leveringen tellen niet mee in de berekening van de drempel.

Indien de 25.000 euro wordt overschreden, moeten er in principe kastickets van een geregistreerd kassasysteem worden uitgereikt voor alle verkopen van spijzen en dranken in de betrokken inrichting. Om praktische redenen geldt deze verplichting echter niet voor de verkopen via de automaten.

Uitzondering internationaal passagiersvervoer

Omwille van de praktische redenen, moeten er geen kastickets van een geregistreerd kassasysteem worden uitgereikt aan boord van een vliegtuig. Ook aan boord van een schip of trein ingezet voor internationaal passagiersvervoer moeten er geen kastickets van een geregistreerd kassasysteem worden uitgereikt.

Kasticket ongeacht de hoedanigheid van de klant

Er dient te worden opgemerkt dat, in tegenstelling tot artikel 22, van het koninklijk besluit nr. 1, dat voorziet dat de rekening of het ontvangstbewijs, onder bepaalde voorwaarden, kan vervangen worden door een volledige factuur, artikel 21bis, van het koninklijk besluit nr. 1, deze mogelijkheid niet voorziet voor de kastickets van een geregistreerd kassasysteem. Dit betekent dat het kasticket van een geregistreerd kassasysteem altijd moet uitgereikt worden en nooit vervangen kan worden door een factuur.

Het kasticket moet uitgereikt worden ongeacht de hoedanigheid van de klant. Het uitreiken van een factuur kan het uitreiken van een kasticket van het geregistreerde kassasysteem nooit vervangen, zelfs niet wanneer de factuur wordt uitgereikt op het tijdstip waarop de dienst is verricht of op het tijdstip van de levering.

Ter volledigheid wordt ook opgemerkt dat het uitreiken van een kasticket van een geregistreerd kassasysteem nooit het uitreiken van een factuur kan vervangen.

Tijdstip van uitreiking van het kasticket

Overeenkomstig artikel 21bis, § 1, 2de lid van het koninklijk besluit nr. 1 moet het kasticket van het geregistreerde kassasysteem worden uitgereikt op het tijdstip van de voltooiing van de dienst of van de levering van de goederen.

Opmerking: vouchers voor meervoudig gebruik

Voor de verkoop van een voucher voor meervoudig gebruik (MPV), zoals een bon of cadeaucheque die kan ingeruild worden voor goederen en diensten onderworpen aan een verschillend btw-tarief, moet geen kasticket van een geregistreerd kassasysteem worden uitgereikt op het tijdstip van de verkoop van de MPV, bon of cheque. De verkoop kan ook nog niet worden opgenomen in de btw-aangifte, aangezien men niet weet waarvoor deze cheque zal worden gebruikt in het geval de MPV kan worden ingeruild voor maaltijden en dranken (levering of dienst) onderworpen aan een verschillend btw-tarief.

Pas wanneer de bon of cheque wordt ingeruild bij de exploitant van een inrichting waar regelmatig maaltijden worden verbruikt of bij de traiteur die cateringdiensten verricht, is de verdeling van het bedrag per btw-tarief gekend. Op dit ogenblik moet er een kasticket van een geregistreerd kassasysteem worden uitgereikt en moet de handeling worden opgenomen in de btw-aangifte. Het kasticket bevat gedetailleerde informatie over de verstrekte handeling. De bon wordt in het geregistreerde kassasysteem aangeduid als betaalmiddel.

Ook wanneer de bon wordt uitgegeven via een tussenpersoon, zal de restauranthouder of cateraar een kasticket uitreiken aan de klant met gedetailleerde informatie over de verstrekte handeling en wordt de bon in het geregistreerde kassasysteem aangeduid als een betaalmiddel. De restauranthouder of cateraar biedt de bon ter betaling aan bij de tussenpersoon. Het is echter de tussenpersoon (dienstverrichter) die een factuur moet uitreiken aan de restauranthouder of cateraar (medecontractant) ten bedrage van zijn commissie.

Eerste optionele afwijkende regeling voor tijdstip van uitreiking

In principe moet het kasticket uitgereikt worden bij de voltooiing van de dienst, evt. op het einde van het evenement. Praktisch gezien is dit niet altijd mogelijk, bijvoorbeeld bij cateringdiensten op locatie of restaurantdiensten door feestzaaluitbaters. Daarom aanvaardt de administratie de volgende afwijkende regeling (zie voorbeelden).

Er hoeft geen kasticket van een geregistreerd kassasysteem uitgereikt te worden bij de voltooiing van de dienst wanneer dit praktisch niet mogelijk is, op voorwaarde dat de handeling op voorhand werd geregistreerd op het kassasysteem ter waarde van de offerte, bestelbon of geschatte waarde en dat eventuele correcties binnen de 7 kalenderdagen na het evenement worden geregistreerd op het kassasysteem. Beide kastickets moeten worden uitgereikt aan de klant, eventueel samen met de factuur en uiterlijk op de 15de dag van de maand volgend op die waarin de dienst plaatsvond .

Voorbeeld communie- of lentefeest

De cateraar ontvangt een voorschot van 300 euro voor een communiefeest. De cateraar tikt het voorschot in op het geregistreerde kassasysteem, aangezien de btw opeisbaar wordt en het voorschot moet opgenomen worden in de btw-aangifte.

De cateraar registreert de handeling op het geregistreerde kassasysteem, vóór vertrek naar het feest, ter waarde van de offerte. Voor een offerte van 1000 euro, moet nog 700 euro ingetikt worden, rekening houdend met het reeds geregistreerde voorschot. Hierdoor wordt het communiefeest onherroepelijk vastgelegd in het geregistreerde kassasysteem.

Scenario 1

Na afloop van het communiefeest, stelt de cateraar vast dat de offerte van 1000 euro correct is. Er hoeven dus geen correcties meer opgenomen te worden in het geregistreerde kassasysteem. De twee kastickets (van 300 en 700 euro) moeten uitgereikt worden aan de klant, bijvoorbeeld op het einde van het feest en uiterlijk de 15de dag van de maand volgend op die waarin de cateringdienst plaatsvond. Aangezien de klant een particulier is, mag er een factuur worden uitgereikt, maar is dit niet verplicht.

Scenario 2

De cateraar stelt vast dat er meer personen aanwezig zijn op het communiefeest dan oorspronkelijk voorzien, waardoor er 200 euro extra betaald moet worden. Na afloop van het communiefeest, en binnen de 7 kalenderdagen na het feest, registreert de cateraar deze bijkomende 200 euro in het geregistreerde kassasysteem.

De drie kastickets (van 300, 700 en 200 euro) moeten uitgereikt worden aan de klant, uiterlijk de 15de dag van de maand volgend op die waarin de cateringdienst plaatsvond. Aangezien de klant een particulier is, mag er een factuur worden uitgereikt, maar is dit niet verplicht.

Voorbeeld receptie

Een cateraar verzorgt een receptie voor een belastingplichtige met hapjes en dranken, inclusief bediening. Er wordt een forfaitair bedrag afgesproken voor de receptie die een aantal op voorhand overeengekomen uren duurt. Bovenop dit bedrag zullen eventuele supplementaire uren receptie, evenals de gepresteerde uren voor lossen, laden en transport worden aangerekend. Er moet een factuur worden opgemaakt voor het geheel die eveneens ter betaling zal aangeboden worden aan de belastingplichtige klant.

Op voorhand wordt het evenement op basis van de offerte ingetikt op het geregistreerde kassasysteem. Achteraf (binnen de 7 kalenderdagen na de receptie) worden de supplementen ingetikt (supplementaire uren receptie, evenals de gepresteerde uren voor lossen, laden en transport).

Er moet een factuur worden uitgereikt, aangezien de klant een belastingplichtige is. De uitreiking moet echter pas uiterlijk de 15de dag van de maand volgend op de handeling plaatsvinden. De twee kastickets (de offerte en de correcties) moeten ook binnen deze termijn worden uitgereikt en kunnen dus eventueel aan de factuur worden gehecht.

Voorbeeld feestzaal

Een feestzaaluitbater overschrijdt de 25.000 euro bij de berekening van de drempel en is dus verplicht een geregistreerd kassasysteem te gebruiken. In zijn zaal gaat een evenement door waarop dranken enkel te verkrijgen zijn via drankbonnetjes. De organisator van het evenement verkoopt de bonnetjes aan de aanwezigen. De feestzaaluitbater globaliseert na afloop van het evenement alle ingeruilde drankbonnetjes en rekent deze aan, aan de organisator. De organisator, alhoewel particulier, wenst een factuur te ontvangen waarin deze drankbonnetjes worden aangerekend.

Op voorhand wordt een kasticket aangemaakt voor het bedrag van de offerte met behulp van een geregistreerd kassasysteem (er werd bijvoorbeeld geschat dat er 500 bonnetjes zouden verkocht worden). Na het tellen van de bonnetjes en binnen de 7 kalenderdagen na het evenement, worden de nodige correcties ingetikt in het geregistreerde kassasysteem (er werden bijvoorbeeld maar 450 bonnetjes verkocht). Beide kastickets moeten aan de klant worden uitgereikt, en kunnen eventueel aan de factuur worden gehecht.

Aangezien de klant een particulier is, mag er een factuur worden uitgereikt, maar dit is niet verplicht.

Voorbeeld vip-diner in een voetbalstadion

Er wordt een diner georganiseerd vóór een voetbalmatch in de vip-ruimte van een voetbalstadion. Er werd voor 480 personen besteld. Er wordt een forfaitaire prijs gehanteerd. Een uur voor aanvang komt er een bijkomende reservatie binnen voor 5 personen.

Op voorhand wordt de offerte voor 480 personen ingetikt op het geregistreerde kassasysteem. Achteraf (binnen de 7 kalenderdagen na het diner) worden de supplementen voor 5 personen ingetikt.

Indien de klant een belastingplichtige of een niet-belastingplichtige rechtspersoon is, moet er een factuur worden uitgereikt. De uitreiking moet echter pas uiterlijk de 15de dag van de maand na die waarin de handeling werd verricht, plaatsvinden. De twee kastickets moeten ook worden uitgereikt en kunnen eventueel aan de factuur worden gehecht.

Tweede optionele afwijkende regeling voor het tijdstip van uitreiking voor de cateringhandelingen en traiteurdiensten B2B-en B2G

Om tegemoet te komen aan de praktische problemen die specifiek zijn voor B2B-en B2G cateringhandelingen en traiteurdiensten (diensten bestemd voor belastingplichtigen of niet belastingplichtige rechtspersonen), wordt bijkomend voorzien in een algemene tolerantie voor die cateringhandelingen en traiteurdiensten waarvoor de verplichting bestaat een factuur uit te reiken aan de medecontractant. (zie voorbeelden).

Voor de cateringhandelingen en traiteurdiensten waarvoor de verplichting bestaat een factuur uit te reiken aan de medecontractant, hoeft er geen kasticket van een geregistreerd kassasysteem uitgereikt te worden bij de voltooiing van de dienst wanneer dit praktisch niet mogelijk is, op voorwaarde dat er minstens maandelijks een kasticket van een geregistreerd kassasysteem wordt aangemaakt dat alle, in de voorbije kalendermaand, voor een bepaalde klant, verrichte handelingen die in het geregistreerde kassasysteem moeten opgenomen worden, opneemt. De administratie aanvaardt dat de inhoud van dit maandelijks kasticket bovendien beperkt is tot het totaal bedrag per btw-tarief op voorwaarde dat de factuur (of de bijlage die een onderdeel is van de factuur) een volledige detaillering bevat.

Dit kasticket, alsook de verplichte factuur, moeten worden uitgereikt aan de klant, en dit uiterlijk op de 15de dag van de maand volgend op die waarin de dienst plaatsvond. In het geval de factuur op elektronische wijze wordt uitgereikt, is het bovendien toegestaan dat het kasticket onder de vorm van een pdf-bestand, samen met de elektronische factuur, wordt uitgereikt aan de klant.

Voorbeeld bedrijfsrestaurant

Een cateraar verschaft dagelijks de maaltijden binnen een bedrijfsrestaurant. De prijs die de cateraar aanrekent aan het bedrijf hangt af van het aantal verkochte maaltijden gedurende de lopende maand. Naast de cateringdiensten, worden ook bijkomende diensten gefactureerd bv. personeels- en onderhoudskosten.

Gezien de facturatieplicht kan de afwijkende regeling voor B2B-cateringdiensten worden toegepast. Op het einde van de maand, wanneer de prijs dus gekend is, wordt een kasticket van een geregistreerd kassasysteem aangemaakt. Het kasticket omvat ook de bijkomende personeels- en onderhoudskosten aangezien deze verband houden met het verstrekken van maaltijden en dranken.

Het kasticket, alsook de verplichte factuur, moeten uiterlijk de 15de dag van de maand na die waarin de handelingen werden verricht, uitgereikt worden. In het geval de factuur op elektronische wijze wordt uitgereikt, is het bovendien toegestaan dat het kasticket onder de vorm van een pdf-bestand, samen met de elektronische factuur, wordt uitgereikt aan de klant.

Voorbeeld B2B catering

Een cateraar verschaft een groot aantal cateringdiensten op locatie. Zijn klanten zijn voornamelijk belastingplichtigen, die vaak ook meerdere handelingen per maand afnemen.

Gezien de facturatieplicht kan de afwijkende regeling voor B2B-cateringdiensten worden toegepast. Per belastingplichtige klant, wordt maandelijks een kasticket van een geregistreerd kassasysteem aangemaakt dat alle handelingen van de voorbije kalendermaand bevat.

Het kasticket, alsook de verplichte factuur, moeten uiterlijk de 15de dag van de maand na die waarin de handelingen werden verricht, uitgereikt worden. In het geval de factuur op elektronische wijze wordt uitgereikt, is het bovendien toegestaan dat het kasticket onder de vorm van een pdf-bestand, samen met de elektronische factuur, wordt uitgereikt aan de klant.

Bijzondere regels opeisbaarheid

Particuliere klanten: incasseringsprincipe

Wanneer (catering)diensten worden verricht voor een particulier, wordt de btw pas opeisbaar bij de incassering van de prijs, zelfs indien er vrijwillig gefactureerd wordt (z. artikel 22bis, § 3).

Indien de klant nog niet betaald heeft op het einde van de aangifteperiode waarin het evenement plaatsvond, mag, bij het invullen van de btw-aangifte, de handeling in mindering worden gebracht van de omzet die resulteert uit de dagrapporten van het geregistreerde kassasysteem en het is dit resultaat dat opgenomen wordt in de btw-aangifte. In de aangifteperiode waarin de betaling wordt ontvangen, moet de handeling opnieuw bij de omzet resulterend uit de dagrapporten van het geregistreerd kassasysteem geteld worden om de btw-aangifte in te vullen. Dit kan trouwens steeds worden toegepast wanneer bij het invullen van de btw-aangifte blijkt dat de btw over de handelingen die in het geregistreerd kassasysteem dienden opgenomen te worden nog niet opeisbaar is.

De dienstverrichter mag er evenwel voor opteren de btw te vroeg te voldoen aan de Schatkist, zodat bovenstaande correcties niet hoeven te gebeuren.

Ontvangst van een voorschot

Strikt genomen hoeft er geen kasticket van een geregistreerd kassasysteem te worden uitgereikt bij de ontvangst van een voorschot, omdat de levering van goederen nog niet heeft plaatsgevonden of de dienst nog niet voltooid is. De betaling van een voorschot maakt de btw echter opeisbaar en moet dus opgenomen worden in de btw-aangifte. Gezien de dagrapporten van het geregistreerde kassasysteem, het dagboek van ontvangsten vervangen, moet elk voorschot in het geregistreerde kassasysteem worden ingetikt. Op deze manier kan de omzet uit de dagrapporten van het geregistreerde kassasysteem, zonder correcties te moeten verrichten, opgenomen worden in de periodieke btw-aangifte.

Het vormt op zich geen probleem dat voorschotten die werden betaald via overschrijving met enige vertraging worden geregistreerd in het geregistreerde kassasysteem, bv bij nazicht van de rekeninguittreksels, zolang de handeling wordt opgenomen in de btw-aangifte met betrekking tot de periode waarin het voorschot betaald werd.

Het kasticket van het geregistreerde kassasysteem, dat wordt aangemaakt bij het intikken van het voorschot, moet worden uitgereikt aan de klant. Het is echter voldoende dat dit kasticket wordt uitgereikt samen met het kasticket van het geregistreerde kassasysteem dat de levering van de goederen of de voltooiing van de dienst vaststelt.

Opmerking btw-tarief op voorschot

Het btw-tarief van toepassing op een voorschot is, in principe, het normale tarief van 21 %. Hier mag enkel van worden afgeweken indien de belastingplichtige op het tijdstip van betaling van het voorschot de toepassing van een verlaagd tarief kan verantwoorden. Het bewijs van de toepassing van een verlaagd tarief op een deel van de maatstaf van heffing zou kunnen zijn dat het een all-in prijs betreft waarbij een verdeelsleutel toegepast wordt of nog wanneer het betaalde voorschot duidelijk verband houdt met de maaltijd, enz.

Het inhouden van het voorschot wanneer de reservatie geannuleerd wordt, is een schadevergoeding en moet niet belast worden. Wanneer het voorschot reeds werd ingegeven in de kassa (met toepassing van btw), mag er dus een correctie gebeuren.

Het aanrekenen van een 'no show-vergoeding' omdat de klant niet is komen opdagen wordt eveneens als een schadevergoeding beschouwd en moet overigens niet opgenomen worden in het geregistreerd kassasysteem. Deze vergoedingen mogen wel opgenomen worden, bijvoorbeeld wanneer dit organisatorisch eenvoudiger is.

Facturatie

Indien de klant een belastingplichtige of niet-belastingplichtige rechtspersoon is, dient naast het kasticket van het geregistreerde kassasysteem, steeds een factuur te worden uitgereikt, overeenkomstig artikel 53, § 2, eerste lid, van het Btw-Wetboek. Het uitreiken van een kasticket van een geregistreerd kassasysteem kan echter nooit het uitreiken van een factuur vervangen.

Krachtens artikel 4, van het koninklijk besluit nr. 1, moet de factuur worden uitgereikt uiterlijk de 15de dag van de maand na het tijdstip van de levering, het verrichten van de dienst of de betaling van het voorschot.

Deze factuur moet worden opgenomen in het uitgaande facturenboek, onder een opeenvolgende nummering. Bij het invullen van de btw-aangifte moet het bedrag van deze handeling in mindering worden gebracht van de totale omzet opgenomen in het geregistreerde kassasysteem zodat de handeling geen twee maal wordt opgenomen in de btw-aangifte.

Het uitreiken van een kasticket van een geregistreerd kassasysteem kan dus nooit het uitreiken van een factuur vervangen. De factuur is een boekingsstuk dat in principe een belastbare handeling vaststelt. Het kasticket van een geregistreerd kassasysteem is net zoals de rekening of het ontvangstbewijs een controledocument, dat de uitvoering van een dienst vaststelt op het tijdstip waarop die dienst wordt verricht.

Indien er een creditnota wordt uitgereikt voor een handeling die werd opgenomen in het geregistreerde kassasysteem, moet deze eveneens worden ingetikt in dit systeem. Het totaal van de ingetikte gegevens moet namelijk de horecaomzet correct weergeven. Bij het invullen van de btw-aangifte moet het bedrag van de creditnota opgeteld worden bij de totale omzet opgenomen in het geregistreerde kassasysteem zodat de creditnota geen twee maal wordt opgenomen in de btw-aangifte.

Er kan worden toegestaan dat de factuur wordt uitgereikt onder de vorm van een kasticket, aangemaakt met het geregistreerde kassasysteem, nadat er een 'btw-kasticket' met behulp van het geregistreerde kassasysteem werd uitgereikt om te voldoen aan de verplichting van artikel 21bis, van het koninklijk besluit nr. 1. Ook hier kan de factuur nooit het kasticket van een geregistreerd kassasysteem vervangen en moet bovendien aan de volgende voorwaarden voldaan zijn:

- het geregistreerde kassasysteem maakt eerst een kasticket aan, en kan pas daarna, op vraag van de gebruiker, ook een factuur aanmaken voor dezelfde handeling;

- de factuur dient alle verplichte vermeldingen van artikel 5, van het koninklijk besluit nr. 1, te bevatten (waaronder de naam, het adres en het btw-identificatienummer van de klant);

- de factuur bevat de vermelding 'Factuur', in plaats van 'Btw-kasticket';

- de factuurtickets bevatten een aparte opeenvolgende nummering van het uitgaande facturenboek voor alle facturen uitgereikt met een geregistreerd kassasysteem, in combinatie met een verwijzing naar het nummer van het oorspronkelijke kasticket;

- de gegevens van alle aangemaakte factuurtickets kunnen onder de vorm van een subboek voor uitgaande facturen uit het geregistreerde kassasysteem worden gehaald;

- ook factuurtickets worden versleuteld en bewaard door het geregistreerde kassasysteem, waarbij de controlegegevens echter niet worden afgedrukt op het factuurticket.

Dagboek van ontvangsten

De belastingplichtige die gebruik maakt van een geregistreerd kassasysteem en voldoet aan alle daaromtrent opgelegde reglementering, is ontheven van de verplichting tot het houden van een dagboek van ontvangsten per bedrijfszetel zoals bedoeld in artikel 14, § 2, 3°, eerste lid, van het koninklijk besluit nr. 1. Wel moeten dagelijks de nodige rapporten met behulp van het geregistreerde kassasysteem worden aangemaakt (dagelijks financieel rapport en dagelijks gebruikers rapport, krachtens artikel 2, punt 5, van het koninklijk besluit van 30.12.2009 tot het bepalen van de definitie en de voorwaarden waaraan een geregistreerd kassasysteem in de horecasector moet voldoen).

Indien deze belastingplichtige echter verschillende inrichtingen uitbaat, moet hij wel nog steeds het centralisatiedagboek bedoeld in artikel 14, § 2, 3°, vierde lid, van het koninklijk besluit nr. 1, houden. Bij het gebruik van een geregistreerd kassasysteem, moet het centralisatieregister verplicht digitaal worden gehouden (zie punt 24 van de beslissing nr. E.T.112.577 van 08.11.2007).

Verschil met rekening of ontvangstbewijs

Wanneer de drempel van 25.000 euro niet wordt overschreden, moet er een rekening of ontvangstbewijs bedoeld in artikel 22, § 1, eerste lid, 2°, van het koninklijk besluit nr. 1, uitgereikt worden voor het verschaffen van maaltijden en bijhorende dranken. In tegenstelling tot het kasticket van een geregistreerd kassasysteem, dient de rekening of het ontvangstbewijs dus niet voor alle verkopen van spijzen en dranken in de betrokken inrichting uitgereikt te worden.

Voorbeeld

Een bakker met verbruikssalon overschrijdt de drempel van 25.000 euro niet.

Rekeningen of ontvangstbewijzen zoals bedoeld in artikel 22, van het koninklijk besluit nr. 1, dienen uitgereikt te worden, voor de maaltijden en dranken in het verbruikssalon, maar niet voor de verkopen in de bakkerij.

Een rekening of ontvangstbewijs mag worden vervangen door een volledige factuur, voor zover deze factuur aan de klant wordt uitgereikt op het tijdstip waarop de dienst is beëindigd. Een kasticket van een geregistreerd kassasysteem kan nooit worden vervangen door een factuur.

De rekeningen of ontvangstbewijzen moeten besteld worden bij een erkende drukker. De dubbels van de uitgereikte rekeningen en ontvangstbewijzen moeten worden bewaard. Dagelijks moeten de nummers van de rekeningen en ontvangstbewijzen die in de loop van de dag werden uitgereikt, genoteerd worden in het dagboek van ontvangsten.

In een geregistreerd kassasysteem worden alle verrichte handelingen ingetikt. Het afgedrukte kasticket wordt uitgereikt aan de klant. Alle gegevens worden onveranderlijk bewaard in het geregistreerde kassasysteem. Er moet geen dagboek van ontvangsten meer gehouden worden. Wel moeten dagelijks de nodige rapporten met behulp van de kassa worden aangemaakt.

Technische opstelling van een geregistreerd kassasysteem

Gelet op het feit dat de invoering van de geregistreerde kassasystemen in de horecasector een antifraudemaatregel is, spreekt het voor zich dat pogingen om bepaalde handelingen niet op te nemen in het geregistreerde kassasysteem, niet zijn toegestaan.

Een geregistreerd kassasysteem:

- is een apparaat dat gebruikt wordt voor de registratie van uitgaande handelingen;

- waarborgt de onveranderlijkheid van de ingebrachte gegevens;

- bewaart alle ingebrachte gegevens (met inbegrip van alle boekingen: bestellingen, terugnames, wijzigingen, …) in een elektronisch journaal of journaalbestand;

- is uitgerust met een module die deze gegevens ontvangt, controlegegevens aanmaakt, alle relevante data opslaat.

In het geval een belastingplichtige gebruikt maakt:

- van een bestaand of nieuw kassasysteem waarin alle bestellingen gedetailleerd worden ingebracht met een functionaliteit van tafelbeheer en/of om de keuken/bar aan te sturen en bovendien;

- van een ander kassasysteem waarin deze boekingen worden hernomen voor het louter afdrukken en uitreiken van een kasticket overeenkomstig artikel 21bis, van het koninklijk besluit nr. 1,

dienen beide kassasystemen de beveiligingen van een geregistreerd kassasysteem te bevatten. De uitgaande handelingen worden immers initieel geregistreerd in het eerste systeem en getransfereerd naar het tweede systeem.

Er wordt bovendien op gewezen dat alle gebruikte kassasystemen, alsook de gegevens die erin opgeslagen worden, moeten bewaard worden door de belastingplichtige overeenkomstig artikel 60, van het Btw-Wetboek.

Voor een uitgebreide technische toelichting van het geregistreerde kassasysteem en het koninklijk besluit van 30.12.2009 ter bepaling van de definitie en de voorwaarden waaraan een geregistreerd kassasysteem in de horecasector moet voldoen, wordt verwezen naar de circulaire AAFisc nr. 33/2016 (nr. E.T. 124.747) dd. 08.11.2016.

Lees meer -

Het gebruik van een geregistreerd kassasysteem garandeert dat de correcte omzet wordt aangegeven voor de berekening van de belastingen en dat de btw, die de klant betaalt, wordt doorgestort naar de Schatkist.

Het wel of niet moeten gebruiken van een GKS hangt af van het omzetcijfer van een bepaald type horecadiensten, zijnde de restaurant- en cateringdiensten. Elke horeca-uitbater die op jaarbasis minstens 25.000 euro uit restaurant- en cateringdiensten haalt, moet een GKS gebruiken. Concreet betekent het dat de absolute meerderheid van de traditionele restaurants en traiteurs met een GKS moeten werken.

Eens de zaak een GKS in gebruik heeft, moet hij alle horeca-activiteiten via die kassa afrekenen. Dus ook die bestelling die de klant meeneemt naar huis.

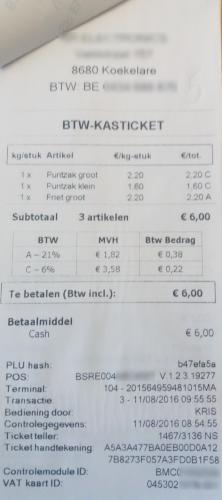

Hieronder ziet u een voorbeeld van een GKS-ticket. Dit ticket kan allerlei vormen aannemen maar bevat steeds volgende informatie:

- Vermelding "BTW KASTICKET' in grote letters

- Overzicht van de aangekochte producten, met vermelding van het btw-tarief

- Ondernemingsnummer van de dienstverlener

- Serienummer van de FDM (blackbox) en VSC (kaart)

- Serienummer van de kassa

- Verschillende controlegegevens

Lees meer

-

Administratieve formaliteiten in geval van technische problemen

In geval van technische problemen met de VAT Signing Card (VSC)

In geval van technische problemen met de Fiscal Data Module (FDM)

In geval van technische problemen met het kassasysteemAdministratieve formaliteiten in geval van technische problemen

Vanaf de ingebruikneming van het geregistreerde kassasysteem, moet de belastingplichtige, op de plaats waar het geregistreerde kassasysteem is geïnstalleerd, in het bezit zijn van een voorraad rekeningen of ontvangstbewijzen als bedoeld in artikel 22, van het koninklijk besluit nr. 1 (artikel 21bis, § 4, tweede lid, van het koninklijk besluit nr. 1).

Ingeval de werking van het geregistreerde kassasysteem om welke reden ook is verstoord is de belastingplichtige ertoe gehouden een rekening of een ontvangstbewijs uit te reiken (art. 21bis, § 4, derde lid, van het koninklijk besluit nr. 1).

Teneinde te garanderen dat een belastingplichtige die gebruik maakt van het geregistreerde kassasysteem (verplicht of vrijwillig) ten allen tijde aan zijn fiscale verplichtingen kan voldoen, dient hij voor elke periode waarin zijn geregistreerd kassasysteem niet kan functioneren, krachtens artikel 21bis, § 5, van het koninklijk besluit nr. 1, als volgt te handelen:

- hij bewaart een voorraad rekeningen of ontvangstbewijzen op de locatie waar zijn geregistreerd kassasysteem is opgesteld. Deze voorraad moet voldoende groot zijn, rekening houdend met de omvang van zijn economische activiteit. Deze voorraad moet aanwezig zijn vanaf de datum van ingebruikname van zijn geregistreerd kassasysteem;

- Hij brengt het GKS-team van de FOD Financiën, binnen de 7 kalenderdagen op de hoogte van de technische problemen met zijn geregistreerd kassasysteem door het versturen van een e-mail naar secr.gksce@minfin.fed.be. Hij vermeldt hierin kort de aard van het probleem en de datum en uur vanaf wanneer er geen correct kasticket door het geregistreerde kassasysteem meer kon worden uitgereikt. In geval het defect reeds is opgelost bij de verzending van deze mail, vermeldt hij eveneens de datum en het uur vanaf wanneer hij opnieuw correct kastickets kon uitreiken met zijn geregistreerd kassasysteem, de hoeveelheid rekeningen of ontvangstbewijzen die werden uitgereikt en de begin- en eindnummers van de uitreikte rekeningen of ontvangstbewijzen. In het geval het defect nog niet is opgelost bij de zending van de eerste mail maken deze gegevens het voorwerp uit van een afzonderlijke mail;

- in elk geval van technische problemen, waardoor geen correct kasticket met het geregistreerde kassasysteem kan worden uitgereikt, moet er een rekening of ontvangstbewijs worden uitgereikt voor het verschaffen van maaltijden en van dranken die bij die maaltijden worden verbruikt. Er wordt opgemerkt dat tijdens de noodprocedure het uitreiken van een rekening of ontvangstbewijs niet kan vervangen worden door het uitreiken van een factuur, zelfs niet wanneer de factuur wordt uitgereikt wanneer de dienst is verricht of op het tijdstip van de levering.

Technische onderbrekingen moeten steeds gemeld worden. Indien deze procedure niet correct en volledig wordt gevolgd, wordt de betrokken belastingplichtige geacht geen controledocument te hebben uitgereikt.

In geval van technische problemen met de VAT Signing Card (VSC)

De belastingplichtige meldt onverwijld elk slecht functioneren van de aan hem bedeelde VSC en vraagt de FOD Financiën om vervanging ervan. Zowel de aanvraag als de buitengebruikstelling van een VSC gebeurt via de webapplicatie (website FOD Financiën financien.belgium.be > E-services > Registratiemodule Geregistreerd Kassasysteem) Ondertussen past hij de procedure toe zoals hierboven vermeld.

Van zodra de belastingplichtige zijn nieuwe (vervangende) VSC van de FOD Financiën heeft ontvangen, dient hij deze onverwijld in de FDM in te brengen, waarbij éénmalig de activatie met pincode dient te gebeuren.

De VSC wordt beschouwd als een stuk met betrekking tot de uitgeoefende werkzaamheid dat, gelet op artikelen 60 en 61, van het Btw-Wetboek, moet bewaard worden gedurende de normale wettelijke periode en moet voorgelegd worden op ieder verzoek van de controlerende ambtenaar.

In geval van technische problemen met de Fiscal Data Module (FDM)

De belastingplichtige brengt de administratie onverwijld op de hoogte van de buitengebruikstelling van een FDM, alsook van de ingebruikname van een nieuwe FDM via de webapplicatie (website FOD Financiën financien.belgium.be > E-services > Registratiemodule Geregistreerd Kassasysteem).

Gelet op artikelen 60 en 61, van het Btw-Wetboek, dient de belastingplichtige alle gegevens opgeslagen in de FDM gedurende de normale wettelijke periode te bewaren. Hij dient hiertoe de volledige FDM blijvend te bewaren.

Om technische analyses door verdeler/producent (al of niet in het kader van de wettelijke garantiebepalingen) evenwel mogelijk te maken, wordt toegestaan dat de FDM wordt verwijderd van de oorspronkelijke plaats van opstelling, indien hierbij voldaan wordt aan volgende voorwaarden:

- de belastingplichtige neemt zelf via activering (inbrengen van SD kaart) van poort 3 een (automatische) volledige kopie van de gegevens en bewaart deze SD kaart met de gegevens voor de voormelde periode en;

- de belastingplichtige behoudt de defecte FDM op de exploitatiezetel voor een periode van één maand, teneinde de administratie toe te laten zelf een kopiename te verrichten, indien zij dit wenselijk acht.

Ondertussen past hij de procedure toe zoals hierboven vermeld.

In geval van technische problemen met het kassasysteem

In dit geval is de belastingplichtige in de onmogelijkheid om enige transactie via zijn geregistreerd kassasysteem te registreren (d.w.z. het inbrengen van PLU-gegevens en/of het afdrukken van een geldig kasticket). Het oplossen van dergelijke problemen behoort tot de werkrelatie tussen de belastingplichtige en de verkoper/verdeler van zijn kassasysteem.

Lees meer